什么是交易价格滑点? 如何设置交易价格滑点?

在使用去中心化交易所进行代币兑换时,很多人都会遇到这样一种情况,界面上显示的价格看起来很理想,交易完成后却发现实际成交价格出现了偏差。这种偏差,就是链上交易中经常提到的滑点(Slippage)。

滑点并不是系统出错,而是去中心化交易机制下的自然结果。理解滑点的形成逻辑、影响范围以及应对方式,有助于在链上交易时更好地控制成本与风险。

什么是滑点

在DEX中,滑点指的是下单时看到的预期价格,与交易最终成交价格之间的差值,通常用百分比表示。

举个直观的例子

1、你计划用1 ETH按3000 USDT的价格进行兑换

2、交易完成后,实际成交价变成了3020 USDT

3、多支付的这部分价格差,就属于负滑点

如果最终成交价低于预期,比如2980 USDT,属于正滑点。

在自动做市商(AMM)机制下,价格是实时根据资金池中资产比例计算的,只要池子状态发生变化,价格就会随之调整,这也是滑点频繁出现的根本原因。

滑点为什么会出现

流动性不足

DEX的交易依赖流动性池。当某个交易对池子规模较小时,一笔稍大的买卖就会明显改变池内资产比例,从而拉动价格变化。

比如在一个深度很浅的池子里买入代币,价格往往会被迅速推高,成交价自然偏离原先显示的数值。

市场波动剧烈

从点击“确认交易”到交易被打包上链,中间存在时间差。在行情快速拉升或下跌的阶段,这段时间足以让价格发生明显变化。

区块确认与网络拥堵

链上交易需要等待区块确认。如果Gas费用设置偏低,交易可能长时间处于待处理状态,等到真正成交时,价格环境早已不同。

代币合约机制影响

部分代币在转账或交易时会自动扣除手续费、销毁比例或税费,这类隐性机制会影响实际到账数量,从结果上看,也会表现为滑点扩大。

滑点会带来什么影响

滑点并不一定是坏事,但它会直接影响交易结果。

1、正滑点:成交价更优,实际支付成本降低

2、负滑点:成交价变差,交易成本上升

在小额交易中,这种差异往往不明显;但在大额兑换或流动性较差的池子里,滑点放大后,成本差距可能相当可观。

如何控制和降低滑点

优先选择高流动性交易对

主流稳定币和头部代币的交易池深度通常更好,价格变化相对平缓,滑点更容易控制。

拆分大额交易

将一次性的大单拆成多笔执行,可以减轻对单个池子的冲击,让每次成交更接近理想价格。

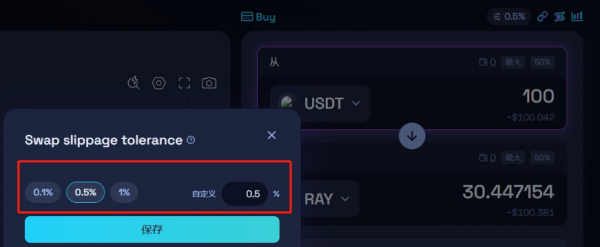

合理设置滑点容忍度

大多数DEX都允许用户自定义滑点上限,比如0.3%、0.5%或1%。

当实际滑点超过设定范围时,交易会自动失败,从而避免在极端行情中被动高价成交。

借助交易聚合器

部分聚合工具会同时扫描多个流动性来源,自动拆单、路径优化,从而把滑点压缩到更低水平,尤其在复杂交易路径中效果明显。

避开剧烈波动时段

行情快速拉升、暴跌或重要消息集中释放时,价格变化速度远高于平时,滑点风险也随之放大。

一个简单的滑点示例

假设在某DEX中

1、代币A当前报价:1 A = 100 USDT

2、滑点容忍度设置为1%

可能出现的情况

1、成交价在99–101 USDT区间内,交易顺利完成

2、市场突然被大量买入推高到103 USDT,滑点超过1%,交易自动取消

3、如果价格短暂回落到97 USDT,成交成功,还能获得更优价格

这个过程说明,滑点设置既是风险防线,也是交易保护机制。

关于滑点的核心认知

滑点并非系统漏洞,而是去中心化交易结构下的自然结果。它来源于以下几点

1、流动性深度差异

2、价格更新存在延迟

3、链上执行需要时间

只要参与链上交易,就不可避免会遇到滑点问题。真正重要的,是理解它、管理它,而不是回避它。

在掌握流动性状况、交易节奏与滑点设置逻辑后,链上兑换的成本与不确定性都会变得更加可控,这也是提升Defi使用体验的重要一步。